こんにちは。nisaちゃんです🌞

よく見ている海外ニュースサイトのCNBCでいま流行りのFIRE(経済的自立&早期リタイア)を30代という若さで達成したアメリカ人夫婦の実録記事がありましたので、今回はこちらの記事を要約していきたいと思います。

私含めFIREを目指す方や、すぐにFIREせずとも資産運用の出口戦略(リタイヤ後のプラン)を考える上で、

役に立つこと示唆も含んでいると思いますので最後まで読んで頂けたら嬉しいです!!

FIRE実録:30代でリタイアしたアリゾナ州在住のスティーブさん

朝起床して、自宅のトレーニングルームでワークアウトし朝食、10時には奥さんと愛犬とお散歩。

その後メール処理などをして、単発の仕事があればそれを済ませ夕方には奥さんと趣味のお酒でハッピーアワーを過ごす。。

そんな悠々自適な生活を営むアリゾナ州の郊外に住むスティーブさんは34歳と言う若さでFIREを達成しました。※奥さんは32歳の時。

かつて20代の頃はITコンサルタントとして働き、基幹システムの構築やバグの修正などを担当。長時間労働が常態化しており時には10~12時間/日で働くこともザラだったそうです。(イメージは日本で言うところのアビームとかが近そうだけど、私の先輩はもっと働いてたような・・笑)

でもお給料はアメリカということを加味しても比較的高く、年間125,000ドル=約1,300万円ほど稼いでおり、奥さんの話はあまり出てきませんが奥さんはSE(システムエンジニア)で激務だったかは不明ですが同じく1,000万円近く稼いだいたようです。

残りの人生をPCの前で過ごすなんて御免だ!

そんな高給取りだけど激務、みたいなあるあるな働き方に嫌気がさし、『残りの人生もこんな風にPCの前で過ごすのは御免だ!』と、2014年頃にFIREムーブメントに参加することを決意したそうです。

米国では日本より早くFIREムーブメントが来ていて2014年頃は米国でもホットな話題だったみたい!(日本では最近流行ってることからもやはり米国は金融最先端というか金融情報のメッカ的な感じが強いですね。💦)

FIREするために支出の見直しを徹底

もうベタ過ぎて聞き飽きたかもしれませんが、やはり庶民が資産運用/形成してリタイヤするためにはそれが早期であればあるほど『収入の最大化と支出の最適化』を実行して習慣化する他ありません。(宝くじで1等が当たった!とか事業に大成功とか再現性を度外視すれば色々ありますが・・💦)

スティーブさんもかつては車やバイクが好きで、ヤマハの格好いいバイクや新車のキャディラックなどを購入して乗り回していたそうですが、FIREを目指すことを決めてからは支出の最適化を徹底したそうです。

不要な外食など変動費の削減から低頻度のサブスクサービスの解約など固定費の見直しまで夫婦で行い、最大で収入の70%を有価証券や401k、財形預金などに回していたそうです。

さすがに貯蓄率70%というのは異常値だと思いますが、元々収入=稼ぐ力が強かった共働きの夫婦ですから30%でも結構な金額だったからこそ可能だったのかなと思います。

世帯収入が約2,300万円で、30%で生活と言っても約700万円近いですから、、都市部なら低いのかな・・?

なかなか肌感が無いので想像しがたいですが年間700万円って結構使ってるような感じがしますけどね・・笑💦

FIREしてからの年間予算と資産管理について

夫婦でガッポリ稼いで節約というよりか支出の見直しを行って、2017年に870,000ドル(約9,500万円)の資産を築き、FIREを達成しました。

2014年にFIREを考え始めたって言ってたからたった3年で達成したって、、早すぎる。。元々ある程度貯蓄があったからこそ計算が合う訳ですが一周回って怖いです・・。笑

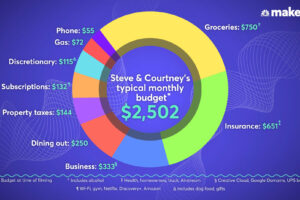

リタイヤ当時の年間予算は30,000ドル(約300万円強)だったそうです。内訳はこんな感じで月25万円強ですね!

4%ルールのリタイヤ資産管理で資産がむしろ増えてる

スティーブさん夫妻はリタイヤ後の資産を4%ルールに基づく取り崩しで運用しています。

4%ルールはリタイヤ後の資産管理の手法ではど鉄板の方法で、毎年株式や債券などの資産ポートフォリオから4%ずつ取り崩していけば、単に預貯金を4%ずつ取り崩すよりも資産寿命(枯渇するまでの時間)を高い確率で長くすることができると提言されている手法です。

もちろんアセットアロケーションによって延命できる時間や確率は変わりますが、いずれも高い確率で資産を長持ちさせることができ、場合によっては資産が減らない(取り崩しても4%以上相場が上がるなどして寧ろ資産が増える)こともあります。

実際にスティーブさんの資産は元々870,000ドルでしたが、4%ずつ取り崩しをして4年経過した現在1,200,000ドル(約1.3億円)にまで膨れ上がっているそうです🌞

夫婦で実践!4%ルールの役立つ豆知識

4%ルールの予算管理の特徴として相場が好調な時には少し多めに、逆に相場が軟調な時には少なめに、と

自動的に取り崩し額を調整してくれるので、定額で無理に取り崩すよりも柔軟性があります。しかし軟調な時には想定していた予算よりも少ない金額でその年を過ごさなければいけませんので、補うために多少労働したり手元資金を投入したりする必要がありますよね。

ちなみに、4%ルールを更に強固にするためスティーブさん夫妻は相場が軟調な時にはあまり取り崩しをしないそうです。

足りない分の予算は、その年に購入を予定していた家具や家電など高単価な買い物を先送りしたり、生活防衛費的に温存している600万円~800万円ほどの預貯金を充当しているそう!

これは私も別の記事で読んで印象に残っている手法です。

というのも相場が下落している時に無理に取り崩しをしてしまうと、、以下のようなデメリットがあります。

①運用資産を急速に減らすことになる。

②その後の上昇相場で資産が回復しづらいこと

実際に試算をしてる記事があって思い出せないのが恐縮ですが、相場が軟調の時に取り崩すと急速に資産が溶けてその後資産が枯渇する期間が短くなるリスクが大きいとされています。

実際にスティーブさんは2020年のコロナショックでは約2,000万円の資産が溶けていく中、1株も売らずに手元資金で食いつないだ結果、資産は1.3億円にまで回復&成長し、現在の年間予算は当初の300万円から40,000~60,000ドル(約500万円前後)にまで増えたそうです。

相場が不調な時には手元の現預金を活用して無理に株や債券を売らない。好調な時には株式を売って多めの予算を楽しむという具合に資産運用をこなしているようですね。

FIRE生活について後悔しているのか?

スティーブさん夫妻はFIRE生活を謳歌しているようで、仕事をしたい時には単発の仕事をしたりFIRE生活をYouTubeやブログで発信し年間150万円程稼ぐこともあるそうです!

また夫婦でキャンピングカーを購入し、時には丸1ヵ月旅行に出かけてアリゾナから東海岸のNY州やマサチューセッツ州などに旅をすることもあるそうで、自分の好きなように人生をデザインしているそうです。

CNBCには二人の動画もありますのでよかったらご視聴くださいませ♡

いつも読んで下さってありがとうございます。

最後に応援クリック頂けると嬉しいです♡